05 9 月 圖表解讀系列: 平均真實波幅(ATR)—— 協助您掌握獲利目標與停損策略的波動率工具

歡迎回到圖表解讀系列,本系列旨在將專業級交易工具,轉化為您能即刻實踐的策略。

至今我們已探討過如何

- 識別趨勢(SMA/EMA)

- 捕捉動量變化(MACD)

- 識別超買/超賣區域(RSI)

- 分析波動性與價格極端狀況(布林通道)

- 判斷反轉時機(隨機震盪指標)

- 評估合理成交價(VWAP)

- 追蹤主力資金流向(交易量 + OBV)

今日我們將探討 ATR(平均真實波幅),一個能解決交易中最核心難題之一的指標:「您應該承擔多少風險?停損應該設在哪裡?」

從 ATR 解讀市場波動的本質

ATR 由 J. Welles Wilder Jr. 於 1978 年提出,作為其技術分析體系中的核心工具之一。不同於多數專注於價格方向的指標,ATR 僅衡量一項要素:波動率。

它揭示的核心是:市場在單一週期內的常態波動幅度。

計算方式如下:ATR 以每一週期的「真實波幅(True Range)」為基礎,定義為以下三者的最大值:

- 當期最高價 - 當期最低價

- | 當期最高價 - 前一期收盤價 |

- | 當期最低價 - 前一期收盤價 |

接著,對這些「真實波幅」取移動平均(Bitfinex 預設為 14 日,可依需求調整)。

由於採用絕對值,ATR 始終為正數,無論價格缺口向上或向下。

為何 ATR 至關重要

ATR 不僅提供背景資訊,更直接影響交易者的風險管理方式,包括停損設置、倉位規模以及獲利出場點。它讓決策不再只是憑直覺,而是以可量化的依據來強化一致性與專業性。

1. 更精準的停損設置

若未依據 ATR 設置停損,幾乎等同於盲目猜測。ATR 告訴您「正常波動」的範圍,避免因日常震盪而被觸發停損。

- 短線型停損(0.5 × ATR):常用於高頻交易者,適合低波動時段,可在異常波動時快速退出。

- 標準型停損(1 × ATR):提供足夠空間涵蓋日常價格變動,同時維持合理風險控制。

- 倉位型停損(2 × ATR):適合持有多日倉位,避免因正常日內波動而過早退出。

2. 專業化的倉位規模控制

專業的風險管理重點在於維持一致的曝險水平,而非在所有市況下都使用相同倉位大小。ATR 使您能在高波動時縮小倉位,在市場平靜時擴大倉位,卻不增加總體風險。

3. 辨識波動性突破

若價格突破關鍵水平並伴隨 ATR 上升,代表有機構參與,市場方向具備真實動能。若價格突破但 ATR 未見上升,通常顯示動能不足,反轉風險偏高。最具說服力的型態,往往是價格突破關鍵位置且 ATR 同步擴張,確認了方向與動能的雙重有效性。

4. 設定合理的獲利目標

透過 ATR 倍數設立獲利目標,有助於擺脫主觀臆測,建立更一致的獲利模式。此框架能讓您的獲利預期與市場實際波動相符,而非僅依憑假設。

- 保守型:1.5 × ATR

- 標準型:2 × ATR

- 進取型:3 × ATR

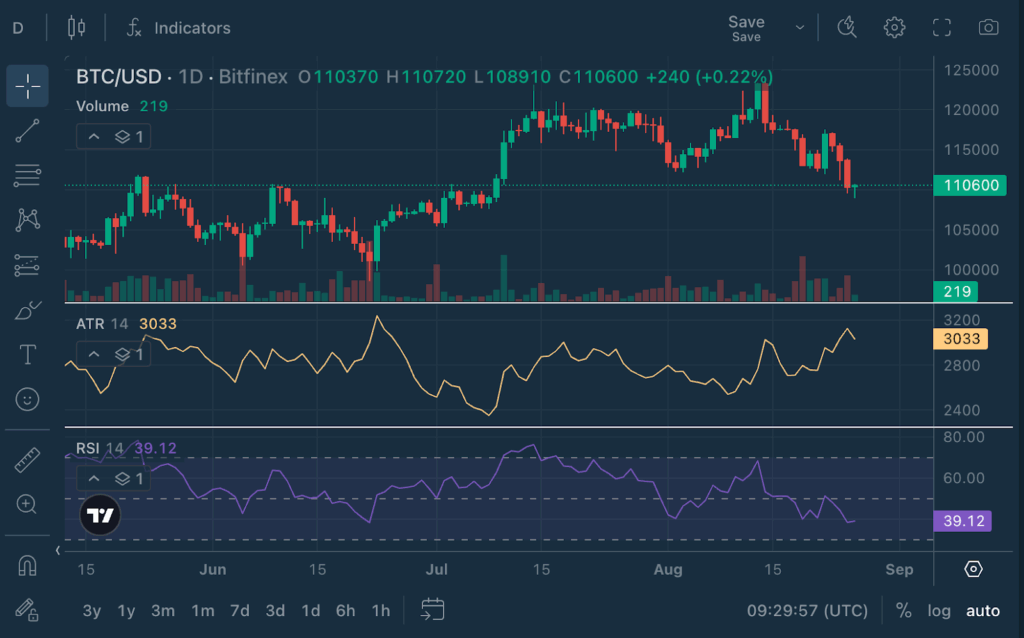

實例說明: BTC/USD 分析

當前價格:$110,500

ATR (14):$3,033

解讀:

比特幣近期單日平均波動約 $3,033,為交易者提供了明確的市場基準:

- 約 $3,000 的波動並不特別,正好符合 1 × ATR 的常態幅度。

- 將停損設在約 $3,000(1 × ATR),能夠提供合理空間。

- 對於波段交易者,設定 $4,500–$6,000(1.5–2 × ATR)的獲利目標相對合理。

- 當前 ATR 水平顯示市場處於中度波動環境,需要更謹慎的倉位控制與風險管理。

ATR 結合其他指標:

當 ATR 與其他工具搭配時,其效用更為顯著:

ATR + 布林通道: 當價格觸及布林通道極端且 ATR 處於高檔,意味突破具更高說服力。若 ATR 處於低檔,則該極端位置可能難以維持。

ATR + RSI: RSI 出現超賣訊號且 ATR 上升時,往往意味著市場底部更具意義。高波動率顯示拋壓真實存在,使超賣訊號更具參考價值。

ATR + MACD: 當 MACD 出現交叉且伴隨 ATR 擴張時,訊號的可靠性高於 ATR 收縮時。波動率的同步放大確認了動能轉折的真實性。

ATR + 交易量 + OBV: 三者組合最具威力——OBV 顯示主力資金方向、交易量揭示即時動能,ATR 則反映預期波動幅度。當三者一致時,形成高勝率的交易機會。

補充資訊:ATR + RSI 的搭配

當前價格:$110,600

ATR (14):$3,033

RSI (14):39.12 (接近超賣區)

解讀:

- RSI 在 39,低於中性水平 50,但仍高於 30 的超賣門檻,顯示市場偏空但尚未極端。

- ATR 為 $3,033,意味日內波動處於相對高檔,行情震盪幅度大。

於交易者而言:

- RSI 偏空 + ATR 偏高 = 拋壓正在進行,且有波動率支撐。

- 若 RSI 逼近 30 而 ATR 持續高檔,代表市場並非緩跌,而是遭遇實質拋售,超賣狀態更具分量。

- 若 RSI 自低位回升而 ATR 維持高檔,則反彈往往帶有真實力度,而非脆弱反彈。

ATR 的應用局限性:

落後指標: ATR 基於過去價格波動,反映的是已發生的波動率,而非未來。

無方向性: ATR 僅揭示波動幅度,並不指示價格走向。

平滑化數據: 與所有移動平均類似,ATR 對突發波動的反應較慢。

需搭配市況: 趨勢行情中的 ATR 與盤整行情中的 ATR,解讀方式截然不同。應從宏觀角度解讀,避免侷限於單一指標。

專業交易者的 ATR 使用策略:

1. 多週期搭配

- 日線 ATR:用於波段交易與倉位管理

- 4 小時 ATR:適合日內交易佈局

- 1 小時 ATR:用於精準進場時機

2. 搭配經濟日曆

ATR 常在重大新聞事件時急升,應根據事件調整倉位大小與停損位置。

3. 週末效應

雖然加密市場 24/7 交易,但週末的波動模式往往不同。可將平日與週末的 ATR 分開計算,以獲得更精準的參考。

實際練習:

- 登入 Bitfinex

- 選擇任一主要交易對

- 新增 ATR(預設為 14 期,您可在設定中調整週期長度)

- 觀察 ATR 在不同市場狀態下的變化

- 練習以 ATR 作為停損依據,體驗如何降低因日常波動而被觸發停損的風險

- 注意 ATR 與主要價格波動之間的關聯

Bitfinex。歷史悠久的比特幣交易所。